该量化交易所通过预设的交易策略和算法,自动分析市场数据、识别交易机会并执行买卖操作,无需人工干预

1、主要特点

自动化交易:系统24/7不间断运行,抓住每个交易机会

数据驱动:基于大量历史和市场数据进行决策

高速执行:毫秒级响应市场变化

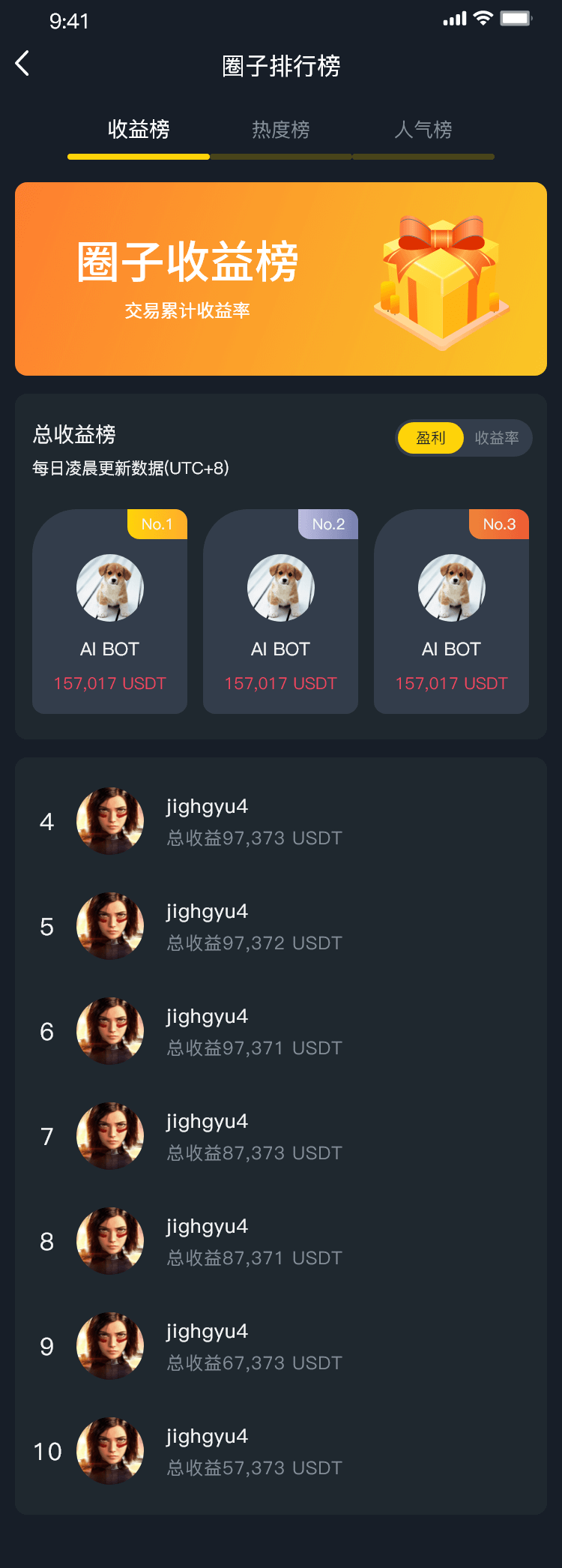

策略多样性:可同时运行多种交易策略

风险控制:内置止损和风险管理机制

自动化交易:系统24/7不间断运行,抓住每个交易机会

数据驱动:基于大量历史和市场数据进行决策

高速执行:毫秒级响应市场变化

策略多样性:可同时运行多种交易策略

风险控制:内置止损和风险管理机制

2. 系统架构

量化交易所通常采用分层架构设计,主要模块包括:

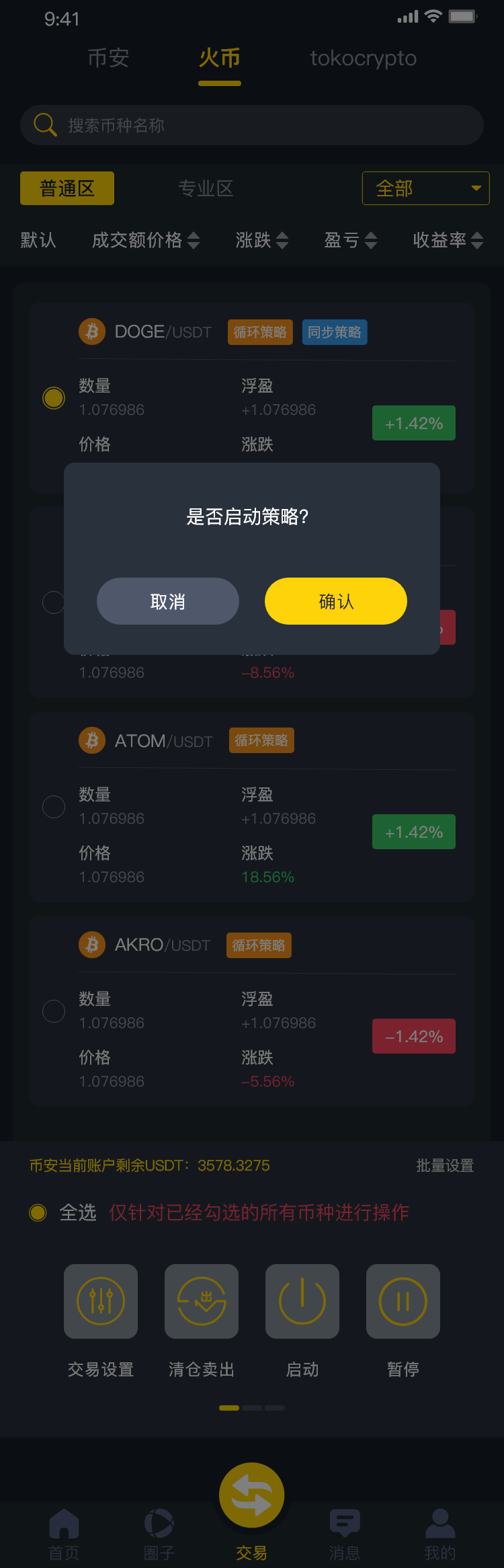

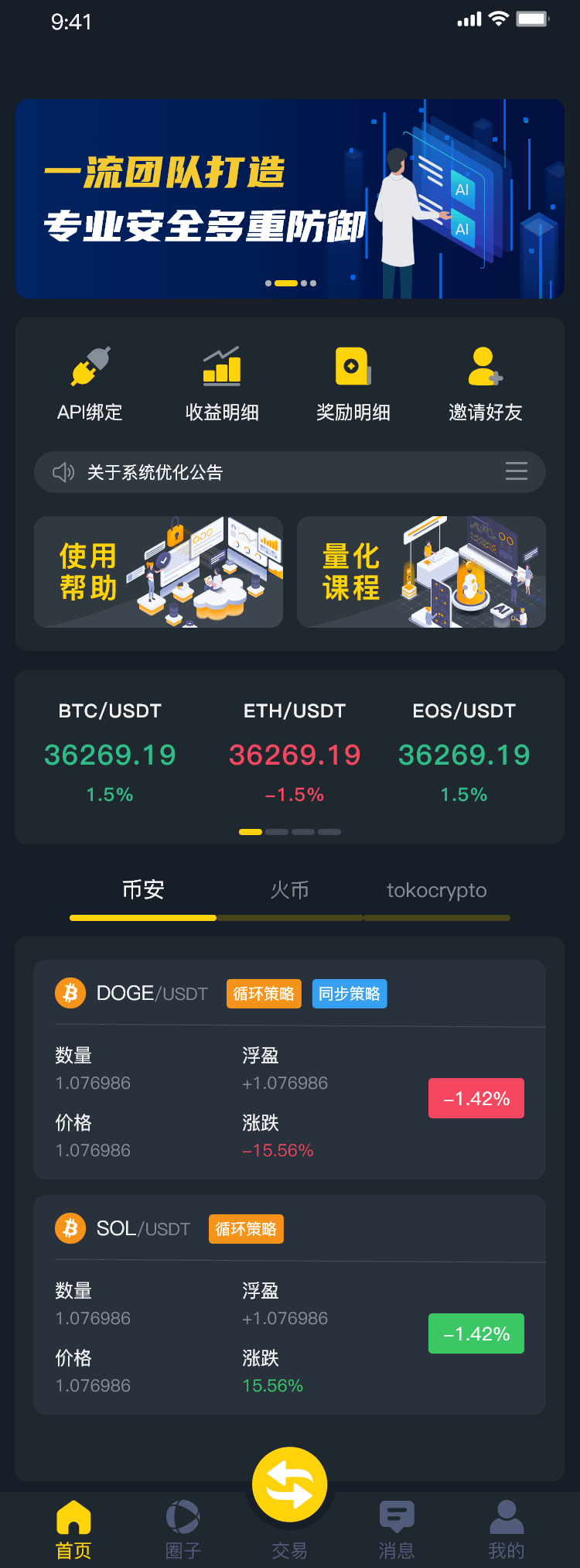

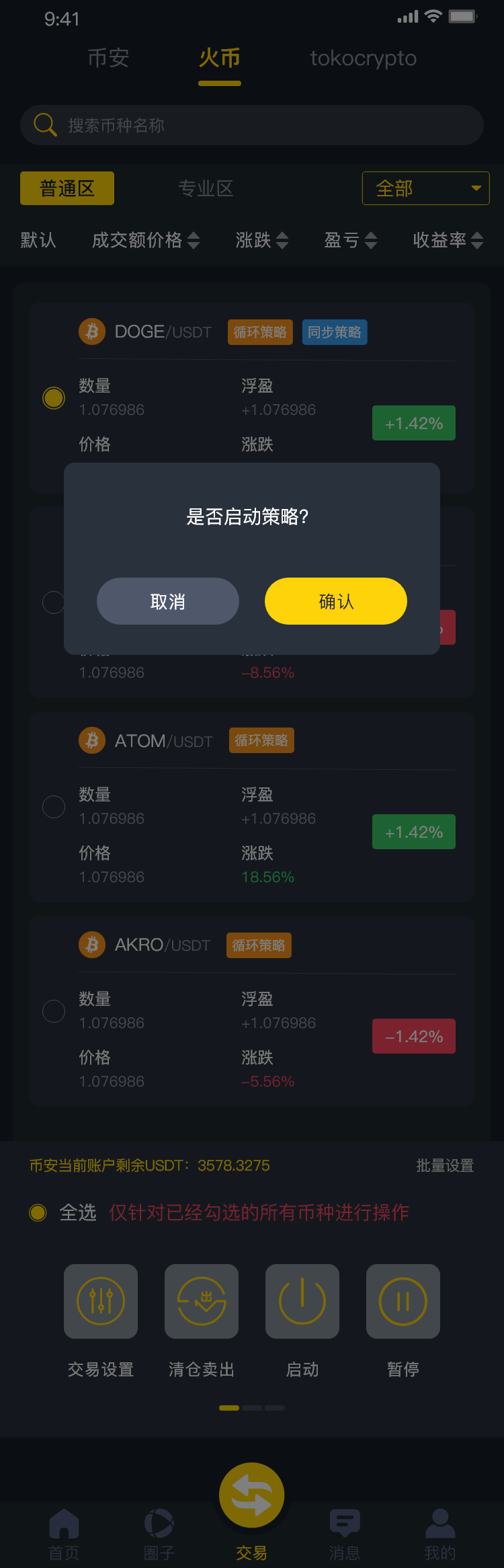

前端接口:面向用户(机构/个人)的API、Web或GUI界面,支持策略提交、监控和参数调整。

交易引擎:负责订单匹配、执行和风险管理(如撮合引擎、订单簿管理)。

策略执行层:运行量化算法(高频交易、套利、做市等),通过API与交易所连接。

数据服务:实时市场数据(Tick数据、K线)、历史数据存储与清洗。

风控系统:实时监控仓位、滑点、最大回撤等,触发熔断或平仓。

结算系统:处理资金清算、对账和报表生成。

前端接口:面向用户(机构/个人)的API、Web或GUI界面,支持策略提交、监控和参数调整。

交易引擎:负责订单匹配、执行和风险管理(如撮合引擎、订单簿管理)。

策略执行层:运行量化算法(高频交易、套利、做市等),通过API与交易所连接。

数据服务:实时市场数据(Tick数据、K线)、历史数据存储与清洗。

风控系统:实时监控仓位、滑点、最大回撤等,触发熔断或平仓。

结算系统:处理资金清算、对账和报表生成。

3. 核心技术组件

(1)低延迟基础设施

硬件加速:FPGA/ASIC芯片处理高频订单,减少微秒级延迟。

网络优化:直连交易所(Co-location)、低延迟协议(如UDP+FIX协议)。

内存数据库:如Redis、KDB+,用于实时数据处理。

硬件加速:FPGA/ASIC芯片处理高频订单,减少微秒级延迟。

网络优化:直连交易所(Co-location)、低延迟协议(如UDP+FIX协议)。

内存数据库:如Redis、KDB+,用于实时数据处理。

(2)策略算法

常见策略类型:

高频交易(HFT):利用微小价差和订单簿动态。

统计套利:基于价差回归(如配对交易)。

做市策略:提供双边报价,赚取买卖价差。

机器学习策略:基于LSTM、强化学习的预测模型。

回测框架:支持历史数据模拟。

常见策略类型:

高频交易(HFT):利用微小价差和订单簿动态。

统计套利:基于价差回归(如配对交易)。

做市策略:提供双边报价,赚取买卖价差。

机器学习策略:基于LSTM、强化学习的预测模型。

回测框架:支持历史数据模拟。

(3)数据管道

实时数据流:Kafka、WebSocket订阅市场数据。

数据清洗:处理异常值、插值填充缺失数据。

因子计算:实时生成技术指标。

实时数据流:Kafka、WebSocket订阅市场数据。

数据清洗:处理异常值、插值填充缺失数据。

因子计算:实时生成技术指标。

4. 风险管理

事前风控:策略参数限制。

事中监控:实时检测异常订单流。

事后审计:交易日志记录与合规报告。

事前风控:策略参数限制。

事中监控:实时检测异常订单流。

事后审计:交易日志记录与合规报告。

5. 技术栈示例

开发语言:Python(策略开发)、C++(核心引擎)、Rust(高性能组件)。

框架与工具:

交易执行:MetaTrader、QuantConnect、AlgoTrader。

数据分析:Pandas、NumPy、TensorFlow。

可视化:Grafana、Tableau。

交易所对接:REST API、FIX协议。

开发语言:Python(策略开发)、C++(核心引擎)、Rust(高性能组件)。

框架与工具:

交易执行:MetaTrader、QuantConnect、AlgoTrader。

数据分析:Pandas、NumPy、TensorFlow。

可视化:Grafana、Tableau。

交易所对接:REST API、FIX协议。